/

・給与以外に副業収入(クラウドソーシング、せどり、代行業、YouTube広告収入、ブログアフィリエイト、情報商材、仮想通貨の売却、競馬、原稿料等)があったけど、確定申告が必要かな?

・確定申告って自分でできるかな?

・確定申告を税理士にお願いしたらいくらかかるのかな?

\

こういった疑問に答えます。

最後までお読みいただいた方には【節税】の素敵なプレゼントをご用意しております。

お楽しみに♪♪

この記事のポイント

- 所得≒収入

- 所得=売上(総収入金額)–必要経費

- 20万円ルール

本記事の内容

- 確定申告を「する」「しない」かのポイント

- 確定申告を自分でやる3つの手順

- 税理士紹介サイトベスト3

会計事務所に13年間勤め所得税の確定申告書作成を約300人経験したFPの私が解説します。

確定申告を「する」か「しない」かのポイント

- 確定申告【する】ケース

- 確定申告【しない】ケース

- 「事業所得」か「雑所得」かの判断基準

補足を含めてお答えします。

※ここでの説明は、給与所得があって、副業収入を得ている人が確定申告をするかしないかの判断になります。

確定申告【する】ケース

- 副業所得が20万円以上ある(20万円ルール)

- 宝石、貴金属、絵画などの収入が1点30万円超ある

- 年間10万円以上の医療費控除がある(所得が200万円未満の人は、所得の5%以上の金額が医療費控除の対象となります。)

- ふるさと納税(寄付金控除)がある

- 事業所得でかつ青色申告をしていて事業赤字の場合(まとめで補足)

- 売上から予め源泉徴収税額(税金の前払い)が差し引かれている場合

確定申告【しない】ケース

- 副業所得が20万円以下の場合。(※住民税の申告は必要です。)

- 生活用動産は非課税のため20万円超でも申告不要です。(※ヤフオクやメルカリなどで販売したものが、洋服や食器、家具といった自宅にあった不用品は「生活用動産」になります。)

「事業所得」か「雑所得」かの判断基準

副業収入が「事業所得」になる収入か「雑所得」になる収入か判断できない場合は、

こちらの質問で判断できます。

- あなたの副業は、継続した期間安定した収入があって職業としてなりたっていますか?

→はい。の場合は「事業所得」となります。 - あなたの副業は、継続性がなくかつ収入金額が少なくおこずかい稼ぎ程度ですか?

→はい。の場合は「雑所得」となります。

[用語解説]必要経費とは

必要経費とは、収入を得るために直接必要な売上原価や販売費、管理費その他費用のことをいい、例えば、次に掲げるようなものがあります。

なお、家事上の経費は必要経費になりませんが、家事上の経費に関連する経費のうち、事業に直接必要である部分を明らかに区分することができる場合のその部分に相当する経費の金額は必要経費となります。(必要経費の特例は上記の「事業所得」の詳細はのリンクを参照)

イ 売上原価

ロ 給与、賃金

ハ 地代、家賃

ニ 減価償却費

副業における具体的な必要経費の例

- ネット副業 → サーバードメイン代、wifi、知識習得のための電子書籍購入代等。

- せどり→商品の仕入代金や送料等。

- YouTube広告 →撮影用機材、企画で購入したもの、自宅の光熱費等の家事分。

まとめ

副所得が20万円以上の場合確定申告が必要になります。

また、事業所得でかつ青色申告をしている場合で赤字の場合も確定申告が必要です。

理由は、翌年以降3年間赤字の繰り越しができるからです。

売上から予め源泉徴収税額(税金の前払い)が差し引かれている場合は、「確定申告をする」ことで税金が戻る可能性があります。

確定申告を自分でやる3つの手順

おおまかな流れです。→スマホ×確定申告

確定申告は、準備をして進めればあなた自身で申告書作成までできます。

誰でも最初は初心者です。私も13年前初心者でした。

一つ一つコツコツやることで確定申告書を作成することができるようになりました。

ですので「やる気」があればあなたも一人で必ず出来ます♪

分からないことがでてきたらググりながらやりましょう。

なるべく、このブログで完結できるよう詳細に記載し、随時更新していきます。

それでは、具体的な手順に進みます。

- 「副業に係る雑所得の金額の計算書」を作成します。

- 源泉徴収票等の必要書類、必要情報を用意する。

- スマホで確定申告(副業編)を印刷する。

※ペーパーレス推進派のあなたは印刷をかけず、PC(タブレット等)で画面をみながら、スマホで申告書を作成する。でも可能です。

今回は、副業収入が

雑所得に該当する場合の手順を解説します。

その前にご自身で確定申告をやるを選択した方は、スマホで確定申告するにあたり先にやっておいてほしいことがあります。

申し上げます。

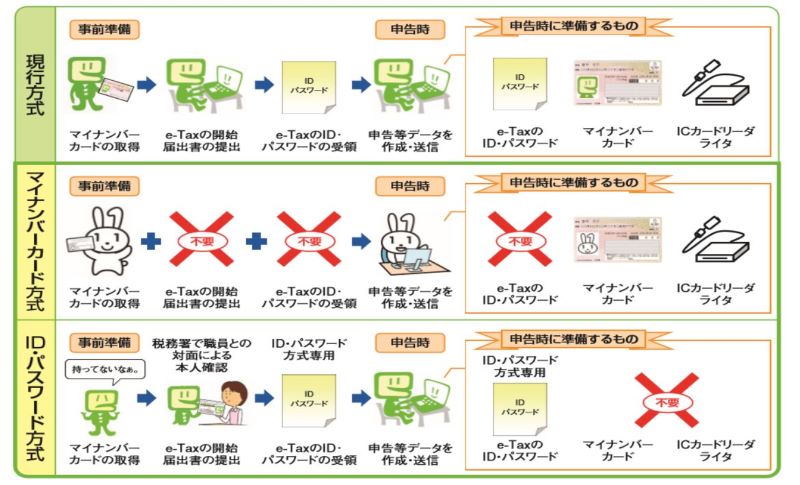

ID・パスワードの届出書の完了をしておいてください。

すでにID・パスワード(利用者識別番号、暗証番号)をお持ちの方は、飛ばして

1.「副業に係る雑所得の金額の計算書」を作成します。にお進みください。

ID・パスワードを取得する方法

税務署で職員の本人確認のうえ、ID・パスワード方式の届出を作成・送信すると、利用者識別番号を取得できます。

本人確認の際は、運転免許証などの本人確認書類の提示が必要なので、持参してお近くの税務署に足をお運びください。

※コロナの時期なので、郵送でやり取りできるか税務署に電話で確認(2021.1.29)したところ、税務署窓口でしか発行されないそうです。

ID・パスワード方式は、マイナンバーカードの取得やICカードリーダライタの購入という手間を省けるので、こちらを案内致します。

それでは、Let’s try!!

「副業に係る雑所得の金額の計算書」を作成します

- 月毎(1月~12月)に整理します。(売上、必要経費それぞれの領収書等)

- 月毎にした領収書等を日付毎(1日~31日)に整理します。

- 「副業に係る雑所得の金額の計算書」を作成します。

Excelは →副業に係る雑所得の金額の計算表

給与の源泉徴収票等の必要書類、必要情報を用意する。

- 配偶者控除をする場合、配偶者の生年月日と配偶者のマイナンバーの準備をします。この段階で、ご自身のマイナンバーも用意します。

- 医療費控除をする場合、1月~12月分の領収書を、人毎、病院ごとに集計しておきます。

- ふるさと納税の金額がわかる領収書を用意しておきます。

ここでひと休憩いれて大丈夫ですよ♪

3分の1まできました♪

スマホで確定申告(副業編)を印刷する。

- 以下の手順通りに作成を進める。

こちらのQRコードを読み込み、さっそくスタートしましょう。

スマホで確定申告作成コーナーはこちら

STEP1 作成前の確認事項

STEP2 作成コーナーにアクセス

STEP3 申告内容に関する質問

↓

↓

↓

STEP16 申告書(PDF)の保存

STEP17 入力データの保存

STEP18 コンビニQR納付

税理士紹介サイトベスト3

税理士紹介サイトを利用するのがオススメです。

どの税理士紹介サイトを利用しても良いと思います。

大切なことは、次のとおりです。

- 報酬金額だけではなく、相性も選択基準にすること。

- はやめに依頼すること。

税理士報酬はどのくらいかかるのか

給与所得と雑所得であれば、売上高や領収書の枚数にもよりますが、3万~5万円未満でできるところが殆どです。

この金額を聞いて高いと感じられたなら、

2.確定申告を【自分でやる】場合の3つの手順にお戻りください。

ご自身で確定申告にチャレンジして下さいね。

税理士にお願いするメリット

- 税理士署名が入っている申告書は信頼があります。

- 節税の提案をしてくれます。【節税の金額>税理士報酬】です!!

- 税理士を自力で探すのはかなりの労力がかかります。税理士紹介サイトを利用すると専門家がヒアリング後あなたにあった税理士を探してくれます。

- 自分で確定申告をする時間がなくなるので、本業に集中できます。

- 申告後のフォローがあります。

- 困った時の相談相手となってくれます。

- 税務調査の時強い味方になってくれます。

税理士にお願いするデメリット

- 税理士報酬がかかります。

- 報酬金額が少なすぎると作業のみの場合もあります。

本記事のまとめ

給与所得以外の副業収入の所得が20万円を超える場合確定申告が必要になります。

「生活用動産」としての副業収入は非課税のため、所得が20万円を超えても確定申告は不要です。

医療費控除やふるさと納税(寄附金控除)などの適用を受ける場合は、20万円以下の所得も含めて確定申告を行います。

さて、大変お待たせ致しました!!

【節税】の素敵なプレゼントのご案内です♪

ふるさと納税控除上限額シミュレーション→こちら

自分で確定申告をする場合、国税庁HPを参考にスマホで確定申告(副業編)で行いましょう。

自分で確定申告をしない場合は、税理士紹介サイトを活用しましょう。

1年目だけ税理士先生に所得税の確定申告書作成を依頼して、コツをつかみ2年目以降は自分でやるのも勉強になり良いかと思います。

質問等ありましたら、お問い合わせからお気軽にご相談ください。

税理士独占業務の申告書作成はできませんが、FPとして確定申告についての説明はいくらでも可能です。

関連記事:【節税】所得税の節税No.1青色申告65万控除!!

コメント