/

所得税の確定申告の全体像を把握したい。

帳簿をつけるとは?青色申告65万円控除要件は?55万控除との違いは?

\

こういった疑問に答えます。

この記事を読むと、

所得税の確定申告とは何か。

全体像を把握することができ、今年の確定申告の前準備ができます。

また何といっても事業所得の青色申告65万控除が理解できます。

会計事務所13年勤務し約300名様の確定申告の作成を経験したFPの私が解説します。

たった今(R3.2.7.16:30)事業所得(らーめん店)の確定申告の決算書作成まで完了しました。

最後までお読みいただいた方には【節税】の素敵なプレゼントをご用意しております。

お楽しみに♪♪

青色申告特別控除の65万円控除の要件

①所得税の青色承認申請書を提出している。

②事業所得(農業所得を含む)か不動産所得、山林所得がある。

③複式簿記など正規の簿記の原則による帳簿づけを行っている。

④帳簿に基づき損益計算書・貸借対照表を作成し、確定申告書に添付する。

⑤確定申告書に控除を受ける金額を記載する。

⑥期限内に確定申告書・青色申告決算書を提出する。

⑦その年分の事業に係る仕訳帳及び総勘定元帳について、電子帳簿保存を行っている。

⑧所得税の確定申告書、貸借対照表と損益計算書等の提出を、確定申告書の提出期限までにe-Tax(国税電子申告・納税システム)を使用して行うこと。

2020年分の申告から①~⑥+⑦⑧いずれかを満たしている条件で65万円控除の適用があります。

よって、電子申告、電子帳簿のどちらにも対応できない場合55万円控除しか受けられません。

今年も65万円控除を受けるためには、電子申告もしくは電子帳簿保存に対応しましょう。

電子帳簿保存を2020年分から適用するには、経過措置により、2020年9月30日までに申請と2020年12月31日までに電子帳簿保存対応の申告ソフトの使用開始が求められました。

電子帳簿保存は、原則的に期首からの利用が必要なので、2020年10月1日以降の申請では2022年分からの適用になります。

所得税の全体像

所得税の確定申告とはひとことで言うと!!

一年間の個人の所得を確定すること。

「一年間」というのは、1月1日~12月31日のことで、暦年課税ともいいます。

「所得」というのは、10種類あります。

- 1年間の取引の帳簿をつけて

- 10種類の所得をすべて合計して

- 所得控除を差し引いて

- 【課税所得金額】に税率をかけて所得税額を算出して

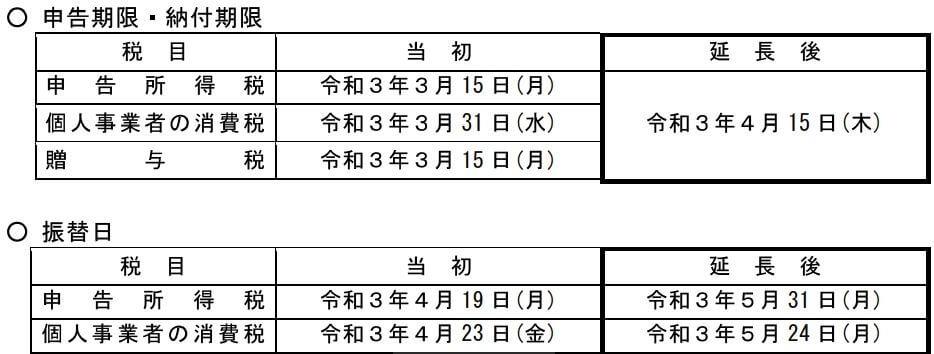

- 2月16日~3月15日までに申告、納税する手続きをすることです。(※令和2年分の申告期限、振替納税日は延長になってます。)↓↓↓

上記のすべてを確定申告手続きとよびます。=全体像です。

分解して少し詳しく見ていきます。

業務フローのパワーバランスは

☆(低い)~☆☆☆☆☆(高い)を参考にしてください。

帳簿をつける(☆☆☆☆)

ここは、所得の種類の【事業所得】【不動産所得(事業規模)】【山林所得】で青色申告特別控除をうけるための条件となります。

「帳簿をつける」といっても、手書きでノートに記載するわけではありません。

令和の今「帳簿をつける」は、会計ソフトに入力するが99.999%です。

そして、会計ソフトへの入力は複式簿記にて行うこと。

ここで、簿記がわからなければ、会計ソフトへの入力ができないと思ったそこのあなた。

大丈夫です。会計ソフトにある程度仕訳辞書があります。

そして何よりここまで、読んでいただいたあなたは、マネーリテラシーがかなり高めです。

ですので、Googleで「簿記とは」「複式簿記とは」「商品を売った時の仕訳」「減価償却費とは」「期末整理仕訳とは」をググってみてください。

自分でできそうだなと思ったあたな!!全力で応援します。

チンプンカンプンで、プロにお願いしようと思ったあたなは、税理士にお願いしてください。

ただ、令和時代に事業を営むからには税理士に丸投げではなく、できることは自分でやることが大切だと思います。

会計ソフトへの入力は自分でやるということです。

もちろん、税理士のサポートで入力のやり方や不明点の質問のやりとりをしながらにはなると思います。

金融機関からの借入でも業績報告を自らの言葉できちんと伝え、将来の事業の見通しを根拠をもって説明できるかどうか事業性評価が重要になっています。

経営者仲間やサロンメンバーとの会話で自社の話をするときにも会話に説得力が増しますし、会話から新たな改善点を発見することができたり、必ずあたなたにとって役立つはずです。

10種類の所得(☆)

今年の確定申告では、まず【所得】の種類を洗い出しましょう。

給与所得と雑所得

コロナ禍で会社が倒産し、就職せずに本気でクラウドワーク等を始めて収入が20万超えた人。

不動産所得と譲渡所得

アパートの収入と土地の売買収入があった人。

退職所得

iDeCoの老齢給付金を一時金として受け取ったり、退職共済から退職一時金を受け取った人、雇用主から退職金が支給された人。(退職金の支払を受けるときまでに、「退職所得の受給に関する申告書」を退職金の支払者に提出している方は、源泉徴収だけで所得税及び復興特別所得税の課税関係が終了(分離課税)しますので、原則として確定申告をする必要はありません。)

利子所得

海外預金口座があって利子の入金がある、同族会社が発行した社債の利子で、その役員で社債利息を受け取った人。

配当所得

上場株式等の配当を受け取って、課税総所得金額かわ695万円以下の人、非上場株式の配当を受け取って、課税所得金額が900万円以下の人。

(総合課税で配当控除をすると税金が戻る可能性が高まります。※前提として、配当所得は、源泉徴収制度によって確定申告不要の特定口座の方が殆どかとは思います。)

一時所得

競馬や競輪、競艇、オートレース、ボートレースの払い戻し金、懸賞、生命保険の満期金、一時金を受け取った人。

(宝くじの当選金は非課税です。当選証明書をもらっておきましょう。)

事業所得

飲食店、美容室、農家、建設業など、事業を営んでる人。

山林所得

保有期間5年超で山林を売った人。

(令和元年GDP 5,612,670億円に占める林業2,499億円の割合0.04%のため該当する人は少ないと思われます。)

毎年の個人個人の状況で所得の種類が変わることがあります。

毎年、今年一年間(1月1日~12月31日)の出来事を洗い出し申告漏れのないようにしましょう。

所得控除(☆)

所得控除の種類は物的控除と人的控除にわかれます。

物的控除

- 雑損控除

- 医療費控除

- 社会保険料控除

- 小規模企業共済掛金控除

- 生命保険料控除

- 地震保険料控除

- ふるさと納税(寄付金控除)

- 寄付(寄付金控除)

人的控除

- 障害者控除

- 寡婦控除

- ひとり親控除

- 寡夫控除

- 勤労学生控除

- 扶養控除

- 配偶者控除

- 配偶者特別控除

- 基礎控除

これらの該当する控除を差し引きます。

ここでお気づきの人もいると思いますが、

この所得控除の中の物的控除の

活用こそが、最大の「節税」効果をもたらします。

課税所得金額×税率=所得税額(☆)

申告、納税(☆)

申告方法は、ふたつあります。

紙で提出。

電子申告(e-TAX)で提出。

令和の時代、

電子申告をおすすめ

します。

(電子申告で申告は、マイナンバーカードをもっているかもっていないかで、マイナンバーカード方式 or IDパスワード方式のいずれかになります。)

税務署は、IDパスワード方式はあくまで暫定そち3年程度ですので、マイナンバーカード方式での電子申告にそなえましょう。

本記事のまとめ

所得税の確定申告とは、一年間の個人の所得を確定すること。

1年間の取引の帳簿をつけて、10種類の所得をすべて合計する。

所得控除を差し引いて、【課税所得金額】に税率をかけて所得税額を算出する。

2月16日~3月15日までに申告、納税する手続きをすることです。

全体像がわかりましたね。

所得は10種類あって、その人その年によって様々。所得控除も「節税」につながりますので積極的に活用しましょう。

ふるさと納税や小規模共済控除、生命保険控除はおすすめですね。

お待たせいたしました。

「節税」のプレゼントです。

今回は、iDeCo公式サイトの資産運用の基礎知識→こちら

iDeCoのパンフレット→こちら

2020年分(令和2年分)の申告から、青色申告特別控除の65万控除の要件がかわりました。

今年間に合わなかった人は、マイナンバーカードをまず取得して電子申告に対応していきましょう。

また電子帳簿保存のメリットも沢山ありますので、申請しましょう。

デジタル化の波にのって、会計、税務においてもどんどん電子化をすることをおすすめします。

コメント